2024年6月20日

2022年11月17日

「インボイス制度」は2019年10月に導入のアナウンスがされました。国としては、準備期間を十分に用意したようですが、その後の説明は分かりやすいものとは言えません。

本業が忙しく手が回らないという、スモールビジネス経営者や個人事業主の方も多いのが現実だと思います。

官公庁での税務経験とFP2級資格を持つ筆者が、今回はインボイス制度の背景にさかのぼってお話いたします。

本記事では「インボイス制度という名前だけは知っているよ」というスモールビジネスの経営者や個人事業主の皆さまにも分かりやすく、4つのポイントから解説します。

Point 1 消費税制度:消費者としての消費税

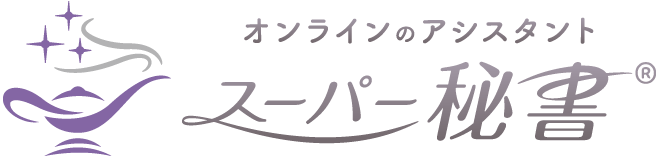

(引用元:財務省HP https://www.mof.go.jp/tax_policy/publication/brochure/tenka_pamphlet.pdf )

消費税導入の経緯

日本では1989年に税率3%で導入され、その後は段階的に10%に引き上げられました。

高齢化社会への対応のため、1987年に税制の抜本的改革を目指した売上税(消費税の前身)が廃案に追い込まれるなど消費税導入をめぐる選挙では、政権政党が惨敗することも多かったという歴史があります。

消費税導入時に、中小企業は売上3,000万円までなら消費税を国に納める必要がなく、消費税分がそのまま儲けになる免税制度も創設されました。(現在では、課税売上高3,000万円から1,000万円へと引き下げられています。)

この免税制度が「インボイス制度」の理解の邪魔をしています。

消費者として店舗に払う消費税の感覚

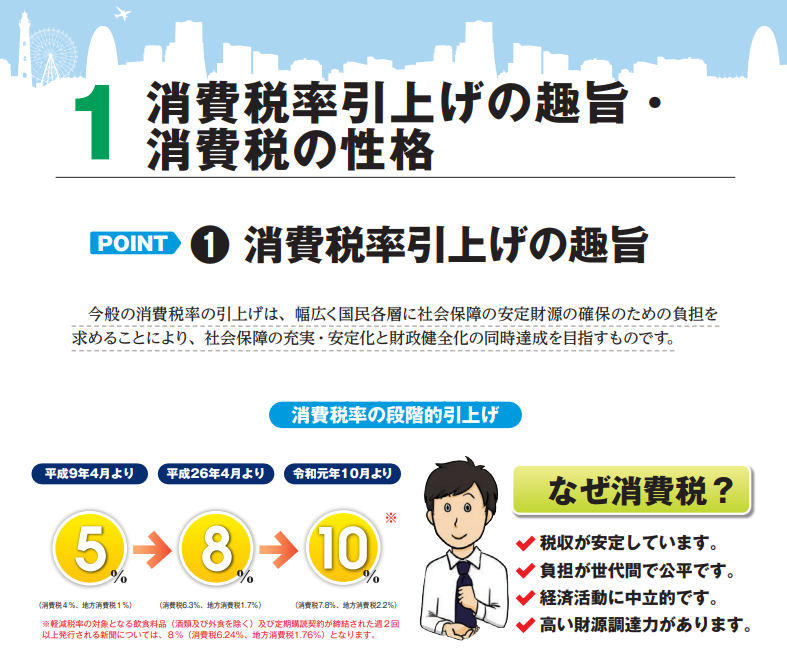

1人の消費者として店舗に払っている消費税のお金の流れは、消費者⇒店舗⇒(税務署)の順番になっています。

1,000円の商品を購入した場合の消費税計算は「1,100円-1,000円=消費税100円」となります。

Point 2 消費税制度:事業者としての消費税

消費税を預かり税務署へ納税

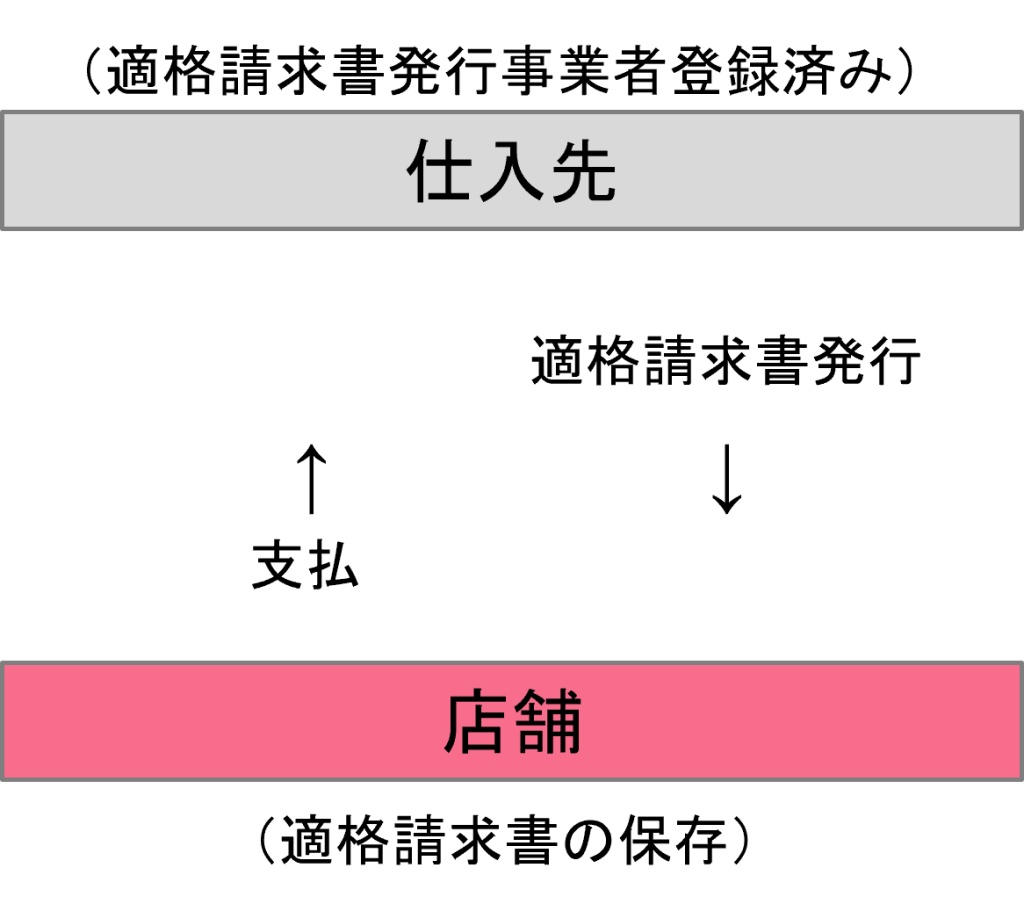

上の図は「消費者⇒店舗(仕入先への経費を差し引く)⇒税務署」へのお金の流れを示しています。

事業者側からは、1,000円の商品を購入した場合の消費税計算は「売上税額100円-仕入税額60円=納税40円」となります。

課税事業者の判定

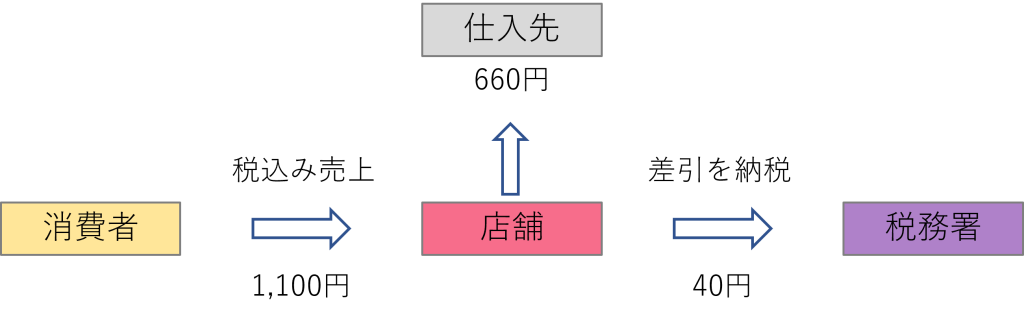

(引用元:国税庁HP https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_3.htm)

課税事業者に該当するかどうかは、前々年・前々期の課税売上で判断(非課税分の売上除く)されます。

・個人事業主の場合:1,000万円超となった翌々年の年

・会社の場合:1,000万超となった翌々年の期

課税事業者に該当するかどうかは、年ごとの判定となります。

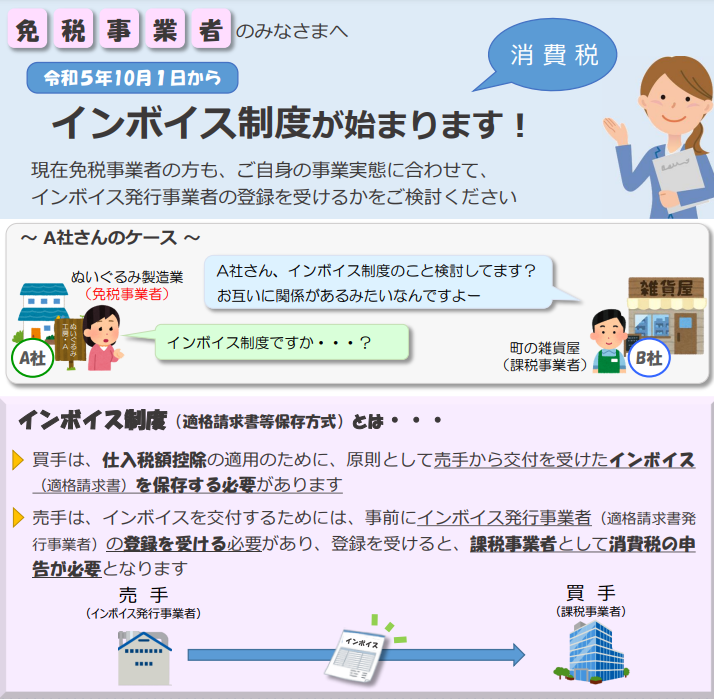

Point 3 インボイス制度とは

(引用元:国税庁HP https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0022001-174.pdf )

インボイス制度(適格請求書等保存方式)の概要は上の図のとおりで、2023年10月に開始されます。

インボイス発行事業者である売手が、課税事業者である買手にインボイス(適格請求書)を発行します。

請求側には、「適格請求書」の発行義務があり、支払側には「適格請求書」の保存義務が生じます。

そもそも「適格請求書」とは、適格請求書発行事業者が発行する請求書のことです。

適格請求書発行事業者にならないと発行不可能で、2023年10月1日からインボイスを交付するためには、2023年3月31日までに税務署に登録申請手続を行う必要があります。

※2023年4月現在では、2023年10月1日から登録を受けようとする事業者は、2023年9月30日までに納税地を所轄する税務署長に登録申請手続きを行う必要があるに変更されました。

※税制については今後も課税庁側の判断により、変更される場合があります。適格請求書がないと、売手がインボイスを交付した場合と比べ、売上先(買手)の納付税額が大きく計算されます。

売上先(買手)は、売上から仕入額を差引できないために納税額が増えることになり、Point2の事例で40円だった差引納税額が100円になってしまいます。

中には「適格請求書を発行できない事業者に支払いしたくない」という取引先も出てくるかもしれません。

一方で取引先が適格請求書発行事業者ではないが、独自の強みを持つ事業者のため、取引先を変更できない場合もあり「この人でないと任せられない」という取引関係もあると思います。

Point 4 免税事業者であっても消費税を納めるようになることも

免税事業者は、適格請求書を発行できません。

免税事業者へ支払った消費税は、納税の際に差引できないため、その分自社が納める税金が増えます。

また、同じ仕事を依頼するなら免税事業者でなく、課税事業者に発注する選択にもつながります。

したがって、売上が1,000万円を超えていない「免税事業者であっても、消費税を納めるようになる」ことも考えられます。

まとめ

・消費税導入の背景を知ることがインボイス制度への正しい理解につながる。

・インボイス制度の開始は2023年10月1日から

・開始日に間に合わせるには、2023年3月31日までに税務署に登録 申請手続が必要

・「この人でないと任せられない」という取引先が適格請求書発行事業者ではないとき、納税額が増加することになる。

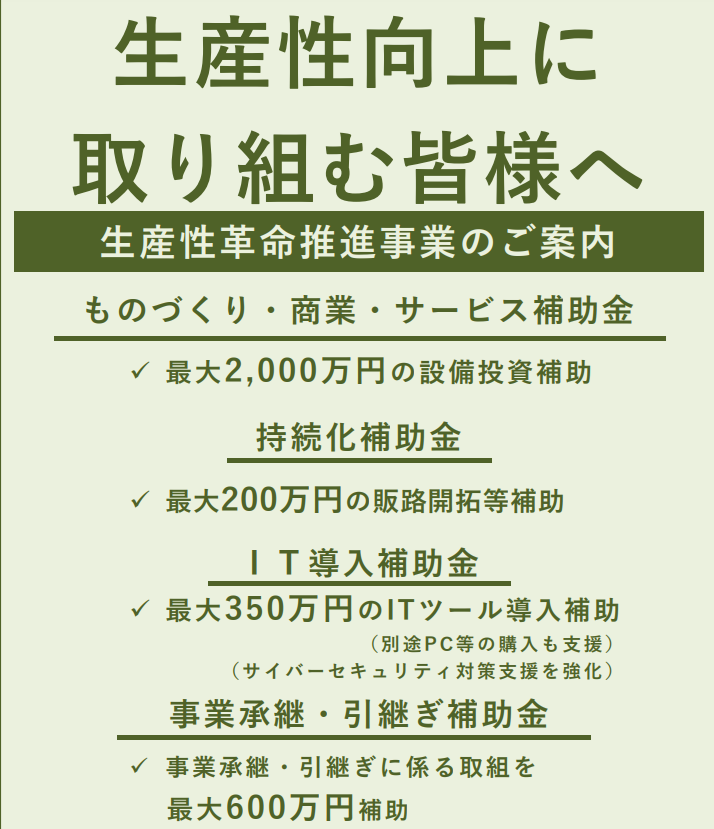

最後に大切なことは、活用できる補助金を積極的に検討することです。

中小企業等に向けた支援措置として「小規模事業者持続化補助金」や「IT導入補助金」などがあります。

(引用元:中小企業庁HP https://www.chusho.meti.go.jp/koukai/yosan/2021/1224/003_seisansei.pdf )

「小規模事業者持続化補助金」は免税事業者からインボイス発行事業者に転換する場合の環境変化への対応を支援する特別枠が創設されています。

また「IT導入補助金」はインボイス制度への対応を見据えた、ITツールの導入補助に活用できるものです。

ただし、補助金申請にあたっては役所でこまめに情報を収集し、数多くの申請書類をそろえるなど非常に手間のかかるものです。

本業に支障が出ては元も子もありません。スモールビジネスの経営者や個人事業主の方が活用しやすい「小規模事業者持続化補助金」を使って、スーパー秘書を活用することもできます。

こういった時こそ、初回相談無料のスーパー秘書に依頼してみてはいかがでしょうか。