確定申告の基本をお伝えした前回に引き続き、今回も個人事業主である在宅ワーカー向けに公認会計士・税理士の矢野裕紀さんに、確定申告について解説していただきます。

確定申告の基本をお伝えした前回に引き続き、今回も個人事業主である在宅ワーカー向けに公認会計士・税理士の矢野裕紀さんに、確定申告について解説していただきます。

皆さま、こんにちは!公認会計士・税理士の矢野裕紀です。 公認会計士・税理士 矢野裕紀さん

公認会計士・税理士 矢野裕紀さん

前回は、「確定申告ってそもそも何だ?」というテーマで、確定申告の基本的な考え方について解説しました。2回目となる今回は、「確定申告の5ステップと、最初のステップである”経理”」について解説いたします。

前回の記事の中の、「2.在宅ワーカーには2種類ある」でも書いているように、今回のシリーズは、 “業務委託契約”で“報酬”をもらう在宅ワーカーの方向けの記事となっていますので、ご注意下さい。

今回も特に大事なキーワードは、“ ”をつけて、繰り返し使っています。聞き慣れない言葉でも、ぜひこの記事を読んで、確定申告について今よりも理解を深めてくださいね。

1.確定申告は5ステップで考える

さて、 “確定申告” というと、家事に例えるなら、まるで年末の大掃除のような一大イベントのような気がしてきます。

さて、 “確定申告” というと、家事に例えるなら、まるで年末の大掃除のような一大イベントのような気がしてきます。

ただ、やらなければいけないのだけれども、なかなか重い腰が上がらず、結局3月15日の期限ぎりぎりに提出、という方も少なくないのではないでしょうか。

もしくは、早めには提出しているものの、やり方を忘れたころにやってくる年に一度の行事なので、時間がかかったり、モヤモヤしながらやられる方もいらっしゃるのではないでしょうか。

そんな方は、 “確定申告” を以下のように、5つのステップに分けて考えてみると、少し気が楽になります。

ステップ1:経理

ステップ2:決算

ステップ3:確定申告書作成

ステップ4:確定申告書提出・納税

ステップ5:資料の整理

今回の記事では、ステップ1の “経理” をメインのテーマに進めていきます。

2.経理って何やるの?

では、ステップ1の “経理” とは、何をやるのでしょうか?

では、ステップ1の “経理” とは、何をやるのでしょうか?

簡単に言えば、「①売上の記録」と、「②経費の記録」です。

前回の記事の、「1.確定申告とは何か?」の中で、確定申告とは、「1年間の税金を “確定” のさせて、 “申告” のすること」ということをお伝えしました。

そもそも税金というのは、売上から経費を引いた利益に対してかかってくるものです。

そこで、確定申告の第一歩は、まず、利益を計算すること、さらに言えば、利益を計算するために、売上と経費を集計する、ということになります。

ですので、この、「売上と経費の集計」を、ステップ1の“経理”と考えるようにしましょう。

3.売上集計の注意点

「売上?簡単!簡単!口座に振り込まれたお金を足し算すればいいんでしょ!?」と思われた方はちょっと待ってください!深呼吸して、落ち着いて読み進めてください。

「売上?簡単!簡単!口座に振り込まれたお金を足し算すればいいんでしょ!?」と思われた方はちょっと待ってください!深呼吸して、落ち着いて読み進めてください。

在宅ワーカーの場合、「口座への入金額=売上」でない場合もあります。

前回の記事の「3.未確定な日々…」でお伝えしたように、税金の世界では、 “源泉徴収” という制度があります。

“源泉徴収” というのは、 “所得税の前払い” です。

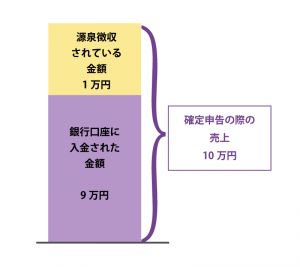

「10万円分のお仕事をしたはずなのに、9万円しか振り込まれてない!」といったときに、その1万円は、お仕事の発注元がくすねているわけではなく、在宅ワーカーのあなたに代わって、先に税務署に所得税を前払いしてくれているのです。

ここで注意しなければならないのは、あくまでも、在宅ワーカーのあなたの売上は、口座に入金のあった9万円ではないということです。

このケースで言えば、10万円、つまり、所得税が源泉徴収される前の金額が売上になります。

在宅ワーカーのあなたの方から請求書を出して、それに対して入金される場合には、源泉徴収前の金額は集計しやすいと思います。しかし、私が税理士としてフリーランスの方の相談に乗ってきた経験上、請求書を出さないような業務の流れとなっているケースでは、売上として集計すべき源泉徴収前の金額が把握できていない方が多いです。

この記事を読んで下さっている皆さんは、ぜひこの点に注意して確定申告を進めてください!

4.経費の注意点

さて、次は経費です。

さて、次は経費です。

「え!?家で仕事しているから、経費なんて全然かかってないけど…」という方、ぜひ、経費について、正しい知識を身につけて、上手に節税してください。

先ほど、「2.経理って何やるの?」の中で、「税金というのは、売上から経費を引いた利益に対してかかってくる」とお伝えしました。つまり、「売上200万円、経費10万円」の人よりも、「売上200万円、経費50万円」の人の方が、税金が少なくて済む、ということです。

だからといって、経費とすべきではないものまで経費にするのは絶対にNGですが、経費にできるのに経費として集計していないというのは“もったいない”話になります。

では、どういったものが“経費”にできるのでしょうか?

ひとことで言えば、 「売上(収入)を得るために必要な出費」です。

例えば、筆記用具や資料整理のためのファイルなどの “事務用品費”、仕事に必要な調べものをするための書籍などの “新聞図書費” 、仕事に必要なスキルを身につけるために参加するセミナー代などの “研修費” 、仕事の連絡をするのに必要なスマホの通話・通信料金などの “通信費” 、在宅で仕事をするために必要なスペースを確保するための“地代家賃”などなど、仕事に関係のある出費は、 “経費”です。(※プライベートと混ざっているような出費は、仕事に使っている割合をうまく計算して、仕事の分だけ経費にします。)

ただ、経費に対する知識が曖昧なために、経費にできるものでも経費にしないで、もったいない状況になっている方も少なくないと思います。

書店には、フリーランスの経費とか節税というタイトルでたくさんの書籍が出ています。ぜひご自身に合った、読みやすいものを1冊見つけて、確定申告に臨んでください。

ちなみに、この書籍代も、仕事に必要なものですので、経費にできますよ(笑)

5.青色申告って?

さて、今回の記事、最後の話題は、 “青色申告” です。

さて、今回の記事、最後の話題は、 “青色申告” です。

税理士として、たくさんのフリーランスの方とお話させていただくのですが、「青色申告って難しいんでしょ?」とか、「私には青色申告はまだ早いです…」といった “青色申告マインドブロック” をお持ちの方が多くいらっしゃるなぁ、もったいないなぁ、と感じています。

青色申告とは、簡単に言えば、「売上と経費をちゃんと記録すれば、税金を安くしてあげますよ」という制度です。

青色申告をしていない方を白色申告者と言いますが、以下、違いを簡単に説明します。

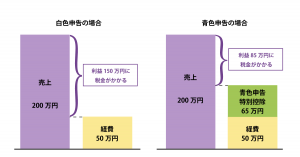

白色申告の場合、売上200万円、経費50万円の場合、利益150万円に対して税金がかかってきます。

一方、がんばって青色申告をすれば、利益150万円から、65万円を差し引いた85万円に対して税金がかかってきます。(この65万円を“青色申告特別控除”と言います。)

この記事を書いている時点では未確定ですが、将来的には、この“青色申告特別控除”の金額が増額される(=もっと節税可能)という話も出ています。

“青色申告マインドブロック” をお持ちの方に共通しているのは、「簿記が分からない」というお悩みです。

お気持ちはわかりますが、今や簿記が分からなくても、正しい使い方をすれば青色申告ができてしまうツールも出てきています。

次回、3回目の記事では、比較的簡単に青色申告の確定申告書が作成できる便利ツール・クラウド会計freeeの紹介をしながら、確定申告の方法についてお伝えしたいと思いますので、楽しみにしていてください。

公認会計士・税理士

矢野会計事務所 所長

つながるサポート株式会社 代表取締役

矢野裕紀

会計事務所では、フリーランス・ひとり社長の、「経理や事務に手が回らない!」にお応えする顧問サービス“やのナビ”、中小企業の経営者の「経理部長は雇えない…けど、非常勤でもいいから経理の取りまとめ役は欲しい!」にお応えするクラウド経理部長サービスを展開。どちらも、クラウド会計ソフトfreeeを活用して、クライアントのお悩み解決をサポートしています。

つながるサポート株式会社(“つなサポ”)では、「つながる感動」をキャッチコピーに、イベント企画、セミナープロデュース、情報発信を行っています。スキルアップをしたい人、課題や悩みを持った人と、その達成、解決を手助けしてくれる人とがつながるサポートをしています。