2024年4月17日

2018年8月27日

事業が軌道に乗ってくると気になる節税

今回は、手軽な節税方法として自営業やフリーランスでも加入できる公的制度「経営セーフティ共済」(中小企業倒産防止共済)をご紹介します。

「経営セーフティ共済」のメリットとデメリット、節税のつもりが思わぬ落とし穴もありますので、それを回避する方法もまとめました。

経営セーフティ共済とは?

中小企業の取引先が倒産した際の連鎖倒産を防ぐために創設された共済制度です。

掛金総額800万円まで積み立てを行うことができて、取引先が倒産した場合に、無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借入でき、掛金は所得税の事業所得計算における経費に算入することができます。

経営セーフティ共済は、独立行政法人中小企業基盤整備機構が運営する制度で、現在約43万の企業や事業者等が加入しており、共済金の貸付け実績は、累計で約27万件、約1兆9,000億円となっています(平成29年3月末現在)。

経営セーフティ共済活用のメリット

1、掛金全額が経費にできて節税になる

払い込んだ掛金は所得税における事業所得の計算において全額が必要経費に算入できます。

また、1年以内の前納掛金も払い込んだ期の必要経費に算入できます。

なお、事業所得以外の収入(不動産所得等)には、掛金の必要経費としての算入が認められませんのでご注意ください。

掛金を必要経費に算入するには、「中小企業倒産防止共済掛金の必要経費算入に関する明細書」を作成し、確定申告書に添付する必要があります。

所定の様式はありません。

2、掛金は5,000円~20万円まで毎月変更可能

掛金月額は、5,000円から20万円までの範囲(5,000 円単位)で自由に選択できます。

加入後でも掛金の増額が可能ですが、減額する場合は事業経営の著しい悪化等、一定の条件が必要となります。

3、解約すると掛金が戻ってくる

共済契約を解約した場合は、解約手当金を受け取れます。その際、自己都合の解約であっても、掛金を12ヵ月以上納めていれば掛金総額の8割以上が戻り、40ヵ月以上納めていれば、掛金全額が戻りますが(12ヵ月未満は掛け捨て)。

解約手当金は、解約申請書類の提出後10日~14日程度で支払われます。

なお、解約後1年経過すれば再加入することができます。

4、掛金を前納するとキャッシュバックが受けられる

掛金を前納すると、掛金月額の1,000分の0.9に累計月数を乗じた金額がキャッシュバックされます(前納減額金)。

前納減額金は毎年3月末に計算し、合計5,000円以上の場合、6月に振り込まれ、振り込まれた金額は事業所得における収入となります。

前納月数が12ヵ月を超える掛金の前納月数は12ヵ月として計算されます。

(設例)

・月額20万円で12ヵ月分前納した場合

20万円×0.9/1,000×(1+2+3+4+5+6+7+8+9+10+11+12)=14,040円

5、年末に一括払い込みができて、最大260万円を経費にできる

決算日(12月末日)から1年以内の前納掛金も払い込んだ年の必要経費に算入できます。

年度末(12月)にになってからでも、来期分の掛金を前納することでその全額を経費にすることができます。

前納希望月(12月)の5日までに中小機構へ掛金前納申出書を提出すれば、同月の27日(休日の場合は翌営業日)に前納金の引き落としが行われます。

月額掛金は最高20万円なので、12月分の掛金に加えて来年12ヵ月分の掛金を前納することによって、最高260万円(20万円×13ヵ月)を経費にすることができます。

なお、年のはじめから月額20万円の掛金を支払っていた場合には、2年分の掛金(最大480万円)を経費とすることができます。

6、共済金の貸付が受けられる

共済に6ヵ月以上加入して、一定の条件を満たせば、取引先の倒産によって売掛金の回収が困難となった場合に、

無担保・無保証人で共済金の貸付を受けることができます。

貸付は、回収が困難となった売掛金と払込済の掛金の10倍(上限8,000万円)のいずれか少ない額の範囲内で受けられます。

返済期間は、据置期間6ヵ月があり、これを含めて5~7年に設定されています。

取引先が倒産し、経営の危機に陥った場合に融資先を探すのは困難です。

特定の得意先に多額の売掛金が発生するビジネスにおいては、余剰資金を十分に確保している場合を除いて有効な備えといえます。

なお、取引先の倒産以外にも臨時に事業資金を必要とする事態が生じた場合に、解約手当金の範囲内で貸付を受けることもできます(一時貸付金)。

経営セーフティ共済活用のデメリット

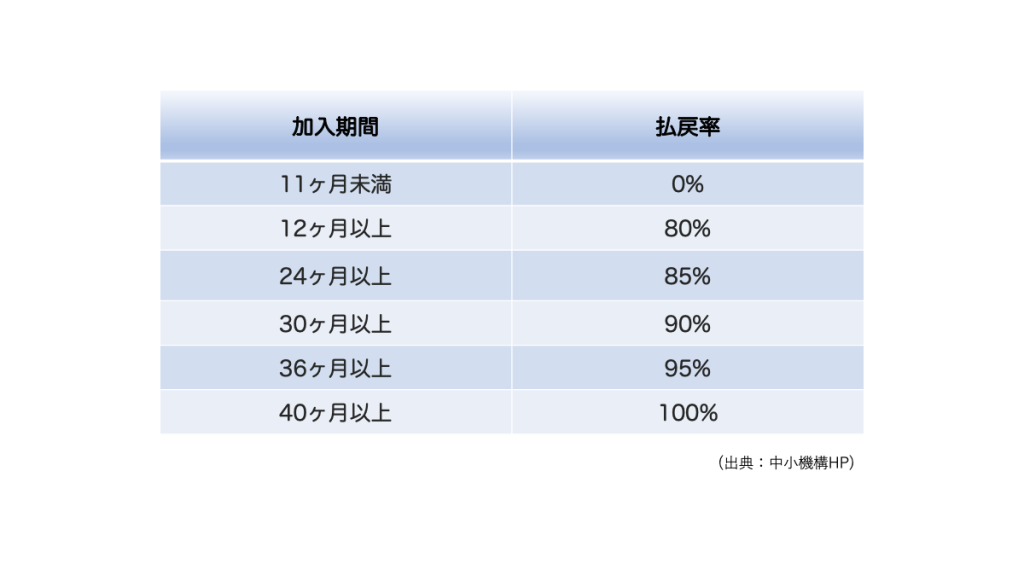

1、加入後40ヵ月未満で解約すると元本割れする

加入後40ヵ月未満で解約すると、払い込んだ金額よりも少ない金額しか戻ってこないのでご注意ください。

40ヵ月未満で解約した場合の払戻率は下記の通りです。

2、借入金額の10%が掛金から減額される

無担保・無保証人・無利息で、掛金の10倍まで借入れ可能ですが、借り入れた金額の10%分掛け金が減額されます。

例えば、1,000万円の貸付を受ける場合には100万円の掛金が無くなります。つまり、10%の利息を支払うのと同じです。

実質利率は高いですが、既に払い込んだ掛金からの減額であり、手元の資金から利息支払は生じません。

3、解約手当金は事業所得計算における収入になる

解約して手当金を受け取る場合には、全額が事業所得計算における収入として計算されます。分割して解約ができないので、これまで払い込んだ掛金全額が収入となります。

従って、解約手当金を受け取るタイミングに工夫が必要になります。

損をしない解約の仕方

1、大幅な赤字が出そうなタイミングで解約する

所得が多い時期に解約するのは避けて、多額の投資を行う時期・事業を縮小させる時期を見定めて解約するなどの工夫が必要です。

広告宣伝や新規採用、修繕等の多額の投資、もしくは事業の縮小により、赤字になることが予定されていれば、その時期に解約して赤字と相殺させることによって、解約手当金に所得税がかかりません。

セーフティ共済を利用しない場合でも、所得税の計算において赤字が発生した場合は「繰越控除」によって、翌年以降の所得と相殺することができます。ただし、繰越期間は3年間であるため、その間に所得が生じない場合は失効してしまいます。

解約手当金と相殺させることによって、繰越控除が失効してしまうリスクをカバーすることができます。

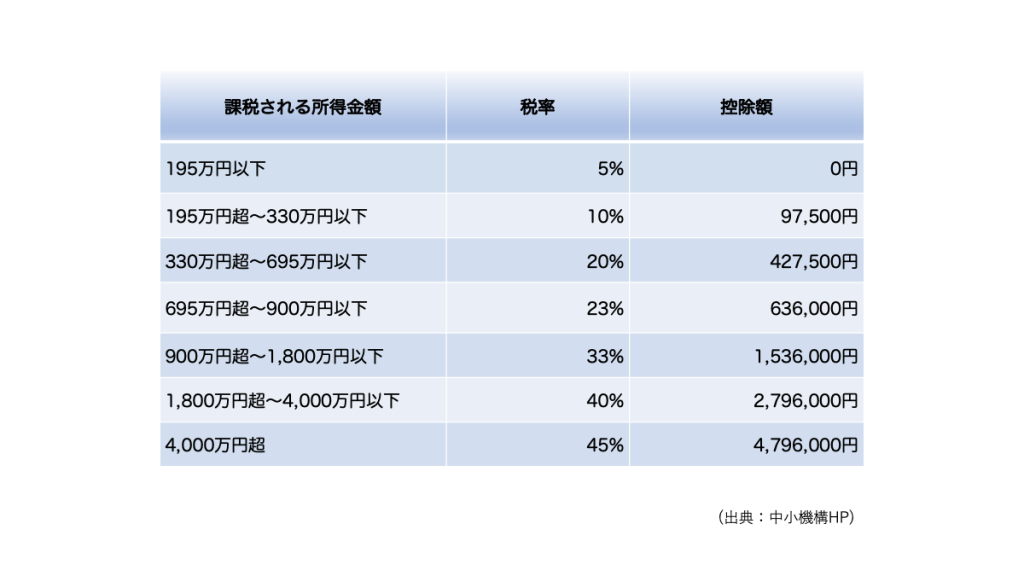

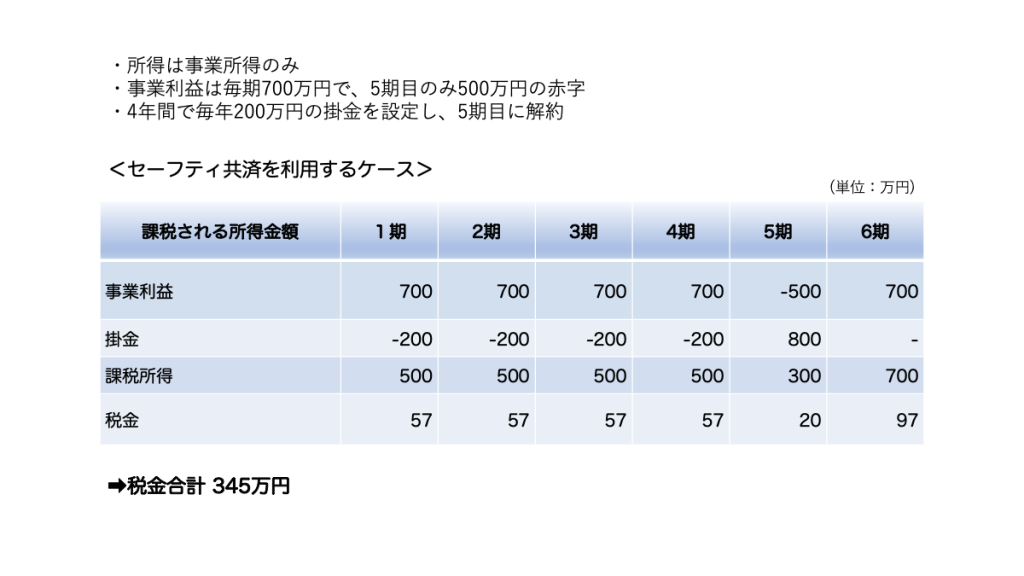

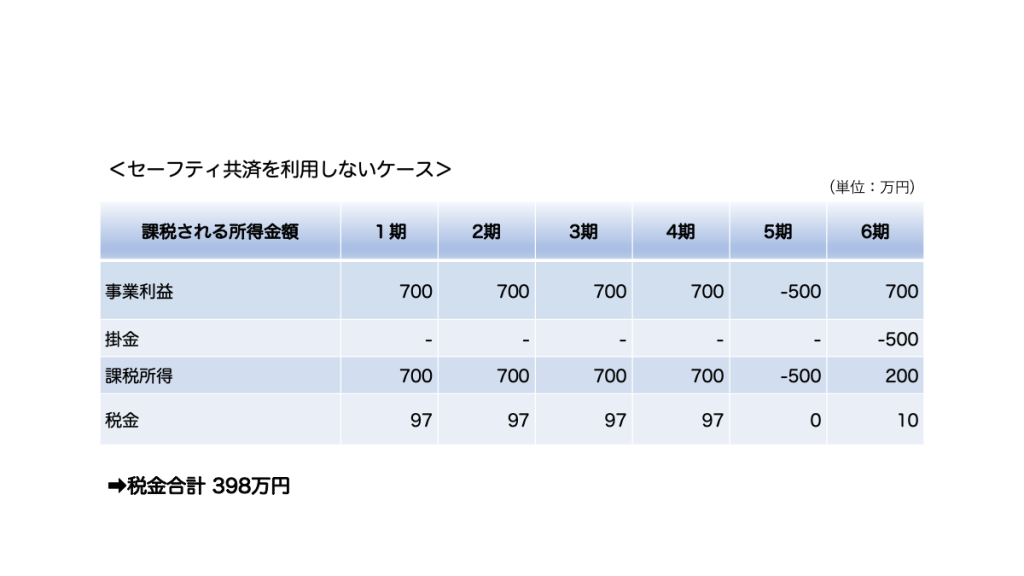

2、所得の平準化による節税

所得税は累進課税のため、所得に比例して税率が高くなります。

従って、セーフティ共済の掛金によって課税所得が平準化した結果、節税効果が生まれます。

こちらを見てわかるように、セーフティ共済を利用するケースの方が53万円有利になります。

事業利益がある程度予測できる場合には、このような節税方法も利用できます。

経営セーフティ共済加入の条件

経営セーフティ共済には、下記の除き継続して1年以上事業を行っていれば加入できます。

ただし以下のケースに該当する場合は加入できないので要注意です。

1、加入できないケース

以下のいずれかに該当する場合は加入できません。

・住所または主たる事業の変更を繰り返し行ったため、継続的な取引の状況の把握が困難な場合

・事業にかかわる経理内容が不明の場合

・すでに借入れを受けた共済金または一時貸付金の返済を怠っている場合

・中小機構から返還請求を受けた共済金、一時貸付金、早期償還手当金、解約手当金の返還を怠っている場合

・納付すべき所得税または法人税を滞納している場合

・12ヵ月分以上掛金の納付を怠ったため、または偽りその他不正の行為等のため、中小機構によって共済契約を解除され、解除された日から1年を経過していない場合

・偽りその他不正の行為により共済金もしくは一時貸付金の借入れ、または早期償還手当金もしくは解約手当金の支給を受け、または受けようとした日から1年を経過していない場合

・現に共済契約者となっている場合(重複加入はできません。)

2、留意事項

取引先事業者の倒産等により生じる回収困難な売掛金債権等に対しての貸付制度です。

そのため、売掛金債権等が生じない、一般消費者を取引先とする事業者、金融業者および不動産業者などの業種は、取引先事業者に対する売掛金債権等が生じず、共済金の貸付けの対象とならない場合があります。

経営セーフティ共済の窓口

加入手続は、中小機構と業務委託契約を締結している機関(下記)で、会員(組合員)となっている団体または融資取引がある金融機関の本支店窓口で行います。

(ゆうちょ銀行、農業協同組合、労働金庫、新生銀行、あおぞら銀行、外資系銀行、インターネット専業銀行等は、取り扱いがありません。)

加入手続を行う窓口によって手続が異なります。また、郵送による書類の提出は受け付けていません。

<業務委託契約を締結している機関>

・商工会

・商工会議所

・中小企業団体中央会

・中小企業の組合

・損保ジャパン日本興亜株式会社

1、提出書類(中小機構様式)

1、契約申込書

2、掛金預金口座振替申出書

3、重要事項確認書兼反社会的勢力の排除に関する同意書

2、会員となっている団体または融資取引がある金融機関がない場合

会員となっていない団体、または融資取引がない金融機関で手続を行う場合は、中小機構様式の提出書類に加えて下記の公的書類の提示が必要となります。

1、所得税の確定申告書(直近の決算書・収支内訳書等の添付書類を含む) 提示書類

2、所得税を納付したことを証する「納税証明書(その1)」 提示書類

3、確定申告書を作成するときに使用した帳簿等(白色申告書の場合) 提示書類

おわりに

取引先の倒産リスクを回避することができる経営セーフティ共済。

個人事業主で、将来の所得の見通しが立っている場合には節税効果が得ることができます。

事業計画の見直しをする際に、加入を検討してみてはいかがでしょうか。

この記事の執筆者

公認会計士・税理士

認定登録医業経営コンサルタント

齋藤会計事務所 所長

齋藤陽太

複数の大規模病院の会計監査に従事した経験を活かして、病院に必要な経営管理手法をアドバイスします。

「他の病院はどのように管理しているのだろうか?」「前任者からの引き継ぎでなんとなく処理しているけど、正しい方法なのだろうか?」といった疑問にお応えします。

また、決算書の「健康診断」をすることによって、財務上の問題点を明らかにします。

高度な医療技術と健全な財務は病院経営の両輪です。

患者様の健康を守るために、病院自身の健康を維持していきましょう。